Demolizione e ricostruzione con il Superbonus 110%

Demolizione e ricostruzione con i Superbonus 110%. Tutte le nuove opportunità in base al “Decreto Rilancio” e al “Decreto Semplificazioni”

La conversione in legge del DL 19 maggio 2020, n. 34, cosiddetto “Decreto Rilancio” e del DL 16 luglio 2020, n. 76, cosiddetto “Decreto Semplificazioni” hanno introdotto incentivi per efficientamento energetico e Sisma Bonus particolarmente rilevanti, ampliando inoltre in modo significativo il concetto di “Demolizione e ricostruzione” inteso come intervento di ristrutturazione edilizia, e quindi compatibile con l’applicazione dei bonus fiscali, sia nuovi che preesistenti.

Alla luce di questi provvedimenti gli interventi di “Demolizione e ricostruzione” diventano quindi una grande opportunità per rinnovare il parco edilizio nazionale garantendo l’ottenimento dei massimi standard di efficienza energetica e sicurezza sismica degli edifici, altrimenti non ottenibili con interventi di riqualificazione e miglioramento dell’esistente.

In questo contributo si aggiorna il quadro legislativo risultante e si esemplificano le opportunità di usufruire in tale ambito del Superbonus 110% e delle altre detrazioni fiscali attualmente previste.

Demolizione e ricostruzione: ridefinizione e riferimenti legislativi aggiornati

La Legge n. 120 del 11/09/2020 (G.U. n. 228 del 14/09/2020), di conversione del DL 16/07/2020 n. 76 (cosiddetto Decreto Semplificazioni) è intervenuto apportando significative modifiche al D.P.R. 380 (cosiddetto Testo Unico dell’Edilizia).

In particolare, al fine di semplificare e accelerare le procedure edilizie e ridurre gli oneri a carico dei cittadini e delle imprese, nonché di assicurare il recupero e la qualificazione del patrimonio edilizio esistente e lo sviluppo di processi di rigenerazione urbana, decarbonizzazione, efficientamento energetico, messa in sicurezza sismica e contenimento del consumo di suolo, l’art. 10 della Legge n. 120/2020 amplia il campo degli interventi di ristrutturazione edilizia definiti all’art. 3 “Definizione degli interventi edilizi”, introducendo al comma 1, lettera d) del D.P.R. 380/2001 quanto segue:

“Nell’ambito degli interventi di ristrutturazione edilizia sono ricompresi altresì gli interventi di demolizione e ricostruzione di edifici esistenti con diversi sagoma, prospetti, sedime e caratteristiche planivolumetriche e tipologiche, con le innovazioni necessarie per l’adeguamento alla normativa antisismica, per l’applicazione della normativa sull’accessibilità, per l’istallazione di impianti tecnologici e per l’efficientamento energetico. L’intervento può prevedere altresì, nei soli casi espressamente previsti dalla legislazione vigente o dagli strumenti urbanistici comunali, incrementi di volumetria anche per promuovere interventi di rigenerazione urbana. Costituiscono inoltre ristrutturazione edilizia gli interventi volti al ripristino di edifici, o parti di essi, eventualmente crollati o demoliti, attraverso la loro ricostruzione, purché sia possibile accertarne la preesistente consistenza.”

Inoltre, all’art. 2-bis del D.P.R. 380/2001 “Deroghe in materia di limiti di distanza tra fabbricati”, comma 1-ter, è stato precisato:

“In ogni caso di intervento che preveda la demolizione e ricostruzione di edifici, anche qualora le dimensioni del lotto di pertinenza non consentano la modifica dell’area di sedime ai fini del rispetto delle distanze minime tra gli edifici e dai confini, la ricostruzione è comunque consentita nei limiti delle distanze legittimamente preesistenti. Gli incentivi volumetrici eventualmente riconosciuti per l’intervento possono essere realizzati anche con ampliamenti fuori sagoma e con il superamento dell’altezza massima dell’edificio demolito, sempre nei limiti delle distanze legittimamente preesistenti.”

Il Decreto Semplificazioni chiarisce in modo univoco che la “Demolizione e ricostruzione” è a tutti gli effetti un intervento di “Ristrutturazione edilizia” anche quando l’edificio viene ricostruito:

- con diversa sagoma

- con diversi prospetti

- con diversa area di sedime

- con diverse caratteristiche planivolumetriche e tipologiche

- con incrementi di volumetria, ove consentiti dalla legislazione e ove previsti da strumenti urbanistici comunali

Vengono così eliminati alcuni dubbi interpretativi e limitazioni, che hanno finora frenato la sostituzione edilizia.

Inoltre, in virtù delle deroghe sui limiti di distanza, la demolizione e ricostruzione può avvenire:

- rispettando i limiti di distanza legittimamente preesistenti

- realizzando gli incentivi volumetrici eventualmente previsti anche con ampliamenti fuori sagoma e con il superamento dell’altezza massima dell’edificio demolito

Demolizione e ricostruzione: ulteriori agevolazioni nel computo della volumetria

Nel computo della volumetria di un edificio oggetto di “Demolizione e ricostruzione” inteso come intervento di ristrutturazione edilizia, anche laddove si operi senza incremento di volumetria, è possibile avvalersi di un’ulteriore agevolazione in base a quanto previsto dal D.Lgs. n. 73 del 14/07/2020 (G.U. n. 175 del 14/07/2020) che, all’art. 13, comma 1, lettera b), recita testualmente:

“Nel caso di interventi di manutenzione straordinaria, restauro e ristrutturazione edilizia, il maggior spessore delle murature esterne e degli elementi di chiusura superiori ed inferiori, necessario per ottenere una riduzione minima del 10 per cento dei limiti di trasmittanza previsti dal decreto legislativo 19 agosto 2005, n. 192, e successive modificazioni, certificata con le modalità di cui al medesimo decreto legislativo, non è considerato nei computi per la determinazione dei volumi, delle altezze, delle superfici e dei rapporti di copertura. Entro i limiti del maggior spessore di cui sopra, è permesso derogare, nell’ambito delle pertinenti procedure di rilascio dei titoli abitativi di cui al titolo II del decreto del Presidente della Repubblica 6 giugno 2001, n. 380, a quanto previsto dalle normative nazionali, regionali o dai regolamenti edilizi comunali, in merito alle distanze minime tra edifici, alle distanze minime dai confini di proprietà, alle distanze minime di protezione del nastro stradale e ferroviario, nonché alle altezze massime degli edifici. Le deroghe vanno esercitate nel rispetto delle distanze minime riportate nel codice civile.”

In altri termini, laddove si realizzino pareti con trasmittanza inferiore di almeno il 10% rispetto ai requisiti limite previsti, l’extraspessore della parete correlato a tale riduzione di trasmittanza non viene considerato nella determinazione dei volumi.

Demolizione e ricostruzione: dove è consentita con limitazioni

Purtroppo il legislatore ha deciso di introdurre una limitazione alle zone urbane in cui attuare in modo semplificato gli interventi di “Demolizione ricostruzione” L’art. 2-bis del D.P.R. 380/2001, comma 1-ter, a seguito delle modifiche introdotte dal Decreto Semplificazioni, specifica infatti dove gli interventi di demolizione e ricostruzione devono sottostare a limiti più restrittivi:

“Nelle zone omogenee A di cui al decreto del Ministro per i lavori pubblici 2 aprile 1968, n. 1444, o in zone a queste assimilabili in base alla normativa regionale e ai piani urbanistici comunali, nei centri e nuclei storici consolidati e in ulteriori ambiti di particolare pregio storico e architettonico, gli interventi di demolizione e ricostruzione sono consentiti esclusivamente nell’ambito dei piani urbanistici di recupero e di riqualificazione particolareggiati, di competenza comunale, fatti salvi le previsioni degli strumenti di pianificazione territoriale, paesaggistica e urbanistica vigenti e i pareri degli enti preposti alla tutela.”

L’art. 3, comma 1, lettera d) del D.P.R. 380/2001, a seguito delle modifiche introdotte dal Decreto Semplificazioni, precisa inoltre:

“Rimane fermo che, con riferimento agli immobili sottoposti a tutela ai sensi del Codice dei beni culturali e del paesaggio di cui al decreto legislativo 22 gennaio 2004, n. 42, nonché, fatte salve le previsioni legislative e degli strumenti urbanistici, a quelli ubicati nelle zone omogenee A di cui al decreto del Ministro per i lavori pubblici 2 aprile 1968, n. 1444, o in zone a queste assimilabili in base alla normativa regionale e ai piani urbanistici comunali, nei centri e nuclei storici consolidati e negli ulteriori ambiti di particolare pregio storico e architettonico, gli interventi di demolizione e ricostruzione e gli interventi di ripristino di edifici crollati o demoliti costituiscono interventi di ristrutturazione edilizia soltanto ove siano mantenuti sagoma, prospetti, sedime e caratteristiche planivolumetriche e tipologiche dell’edificio preesistente e non siano previsti incrementi di volumetria.”

Se da un lato può essere comprensibile tutelare gli edifici storici sottoposti a vincoli monumentali e artistici, che caratterizzano i centri storici di molte città italiane, il fatto di estendere le limitazioni alle zone omogenee A o a quelle ad esse assimilabili in base a disposti regionali e comunali è un controsenso che contraddice gli obiettivi dichiarati dal legislatore di favorire la rigenerazione urbana, l’efficientamento energetico, la messa in sicurezza sismica, impedendo in molti casi di intervenire su edifici vetusti e privi di pregio architettonico, e limitando di fatto i potenziali benefici attesi anche in termini di rilancio dell’economia e del settore delle costruzioni.

Demolizione e ricostruzione: opportunità di usufruire del Superbonus 110%

L’aver chiarito che la “Demolizione e ricostruzione”, nella più ampia accezione dei termini precedentemente esposti, è a tutti gli effetti un intervento di “Ristrutturazione edilizia” apre l’opportunità di accedere anche per essa a tutte le agevolazioni fiscali disponibili.

La Legge n. 77 del 17/07/2020 (G.U. n. 180 del 18/07/2020), di conversione del DL 19/05/2020 n. 34 (cosiddetto Decreto Rilancio), all’art. 119 “Incentivi per l’efficienza energetica, sisma bonus, fotovoltaico e colonnine di ricarica di veicoli elettrici” che disciplina il cosiddetto Superbonus 110%, lo esplicita precisando quanto segue:

“Nel rispetto dei suddetti requisiti minimi, sono ammessi all’agevolazione, nei limiti stabiliti per gli interventi di cui ai citati commi 1 e 2, anche gli interventi di demolizione e ricostruzione di cui all’articolo 3, comma 1, lettera d), del testo unico delle disposizioni legislative e regolamentari in materia edilizia, di cui al decreto del Presidente della Repubblica 6 giugno 2001, n. 380.”.

Per quanto concerne gli interventi di demolizione e ricostruzione è opportuno precisare ulteriori aspetti concernenti la corretta definizione dei massimali di spesa e di detrazione fruibili ai fini dell’applicazione del Superbonus 110%, aspetti che sono stati oggetto di specifici chiarimenti ministeriali:

- come detto in precedenza, rientra nel concetto di demolizione e ricostruzione anche la ricostruzione dell’edificio che determini un aumento volumetrico rispetto a quello preesistente, sempreché le disposizioni normative urbanistiche in vigore permettano tale variazione. Di conseguenza, non rileva la circostanza che il fabbricato ricostruito contenga un numero maggiore di unità immobiliari rispetto al preesistente;

- per gli interventi antisismici, nel caso di lavori che comportino l’accorpamento di più unità abitative o la suddivisione in più immobili di un’unica unità abitativa, per l’individuazione del limite di spesa ammesso alla detrazione, vanno considerate le unità immobiliari censite in catasto all’inizio degli interventi edilizi e non quelle risultanti alla fine dei lavori.

I requisiti per accedere al nuovo Superbonus del 110% previsto dal Decreto Rilancio, esplicitati nell’art. 119 sono molteplici e piuttosto articolati. Si rimanda per approfondimenti al suddetto articolo del disposto normativo ed ai relativi provvedimenti attuativi (Circolare n. 24/E del 8 agosto 2020 dell’Agenzia delle Entrate, D.M. 06/08/2020 “Requisiti tecnici per l’accesso alle detrazioni fiscali per la riqualificazione energetica degli edifici – cd. Ecobonus.” (Decreto Requisiti), D.M. 06/08/2020 “Requisiti delle asseverazioni per l’accesso alle detrazioni fiscali per la riqualificazione energetica degli edifici – cd. Ecobonus.” (Decreto Asseverazioni)).

Tuttavia è possibile affermare che, almeno per quanto riguarda gli aspetti prestazionali (miglioramento di almeno due classi energetiche e riduzione della classe di rischio sismico in primis), essi risulteranno sempre ampiamente e facilmente soddisfatti laddove si proceda alla demolizione e ricostruzione di un edificio esistente.

Si tenga presente che il prerequisito fondamentale per accedere al Superbonus per i diversi interventi di efficientamento energetico è infatti quello di assicurare un miglioramento di almeno due classi energetiche dell’edificio. Interventi parziali sull’esistente, quali per esempio l’applicazione di un rivestimento a cappotto, non consentono in molti casi di ottenere il soddisfacimento di questo requisito se non abbinati ad altri interventi che solitamente devono riguardare gli aspetti impiantistici. Sempre a titolo esemplificativo, interventi di sostituzione di impianti di climatizzazione invernale realizzati su edifici con 2 o più U.I. non indipendenti dotate di impianti autonomi, impongono la realizzazione di impianti centralizzati, realizzabili in caso di demolizione e ricostruzione; se la sostituzione viene invece prevista come intervento parziale sull’esistente, essa risulta difficilmente attuabile, richiedendo opere invasive non compatibili con la contemporanea occupazione degli ambienti abitativi.

In ogni caso, interventi parziali su edifici esistenti che ricadono attualmente in classi energetiche E, F, G possono portare al più ad elevare la classe energetica rispettivamente alla C, D, E. La demolizione e ricostruzione consente di realizzare edifici NZEB in classe A4, la migliore prevista dall’attuale classificazione.

Demolizione e ricostruzione: sintesi delle agevolazioni fiscali disponibili

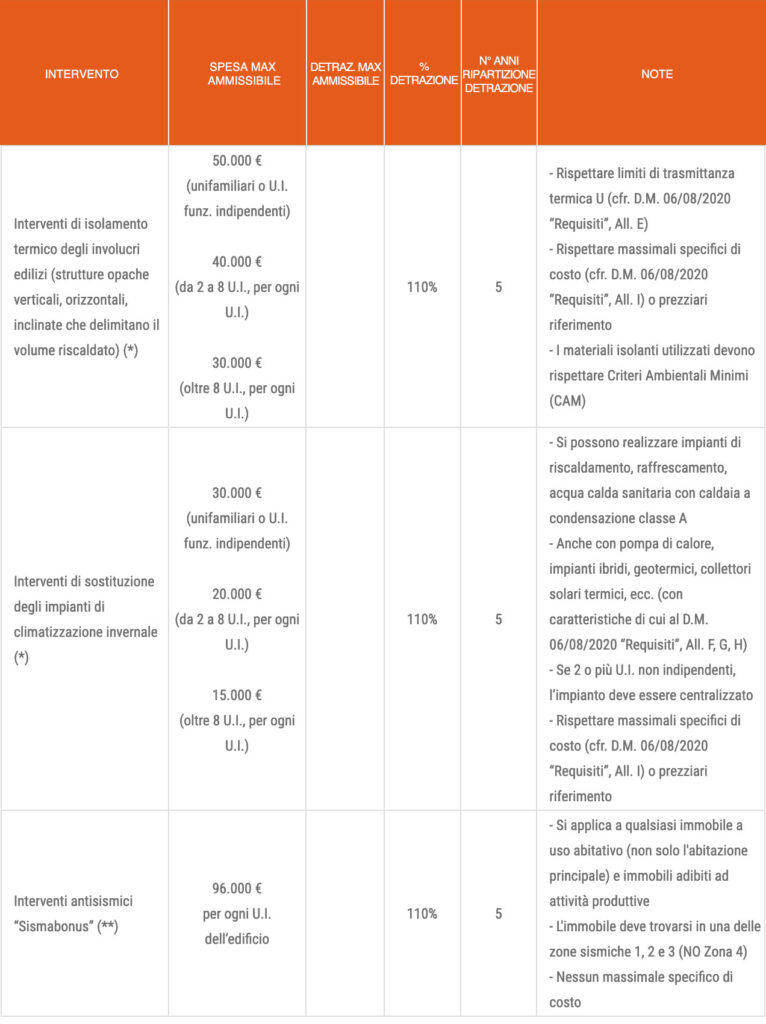

Le fattispecie che godono di incentivi fiscali applicabili anche agli interventi di ristrutturazione edilizia tramite “Demolizione e ricostruzione” sono molteplici. L’Agenzia delle Entrate ha inoltre precisato che, qualora si realizzino più interventi riconducibili a diverse fattispecie agevolabili, è possibile fruire di ciascuna agevolazione, nell’ambito di ciascun limite di spesa, a condizione che siano distintamente contabilizzate le spese riferite ai diversi interventi e siano rispettati gli adempimenti specificamente previsti in relazione a ciascuna detrazione (Circolare n. 24/E del 8 agosto 2020 dell’Agenzia delle Entrate; Risoluzione n. 60/E del 28 settembre 2020 dell’Agenzia delle Entrate). In base a tale principio, e considerando il combinato disposto dei diversi provvedimenti legislativi, nel caso di intervento di ristrutturazione edilizia realizzato tramite “Demolizione e ricostruzione” dell’edificio, l’insieme delle agevolazioni fruibili che ne consegue è sintetizzato in tab. 1 e tab. 2.

Con riferimento al Superbonus 110% introdotto dal Decreto Rilancio, nel caso di “Demolizione e ricostruzione” trovano applicazione contemporaneamente tutti gli interventi “trainanti” che danno accesso alla detrazione [tab. 1].

Tab. 1 – Demolizione e ricostruzione: interventi trainanti che danno diritto al Superbonus del 110%.

(*) L’insieme di questi interventi, insieme a quelli “trainati” esposti in tab. 2, deve assicurare il miglioramento di almeno due classi energetiche dell’edificio.

(**) Gli interventi di miglioramento sismico, c.d. Sismabonus, ricadono come riferimento legislativo ai fini del computo delle agevolazioni fiscali, nella medesima fattispecie degli interventi di “Ristrutturazione edilizia”. Questo comporta che laddove l’intervento di ristrutturazione attuato tramite demolizione e ricostruzione interessi un edificio in zona sismica 1, 2, 3 sia logico scegliere di fruire del Sismabonus 110%, ottenendosi facilmente la riduzione della classe di rischio. Inoltre è riconfermato il principio secondo cui l’intervento di categoria superiore assorbe quelli di categoria inferiore ad esso collegati o correlati (in tal caso al 110%), ma non è consentito fruire distintamente, se non entro il massimale complessivo unico di spesa di Euro 96.000 per U.I., anche della normale detrazione fiscale del 50% per “Ristrutturazione edilizia” (cfr. Risposta n. 455 del 7 ottobre 2020 dell’Agenzia delle Entrate).

Invece, nel caso in cui l’intervento di ristrutturazione attuato tramite demolizione e ricostruzione interessi un edificio in zona sismica 4, non sarà possibile fruire per esso del Sismabonus 110%. Le opere strutturali non riconducibili ad interventi di efficientamento energetico andranno quindi a beneficiare in tal caso della normale detrazione fiscale del 50% con massimale di Euro 96.000 per U.I..

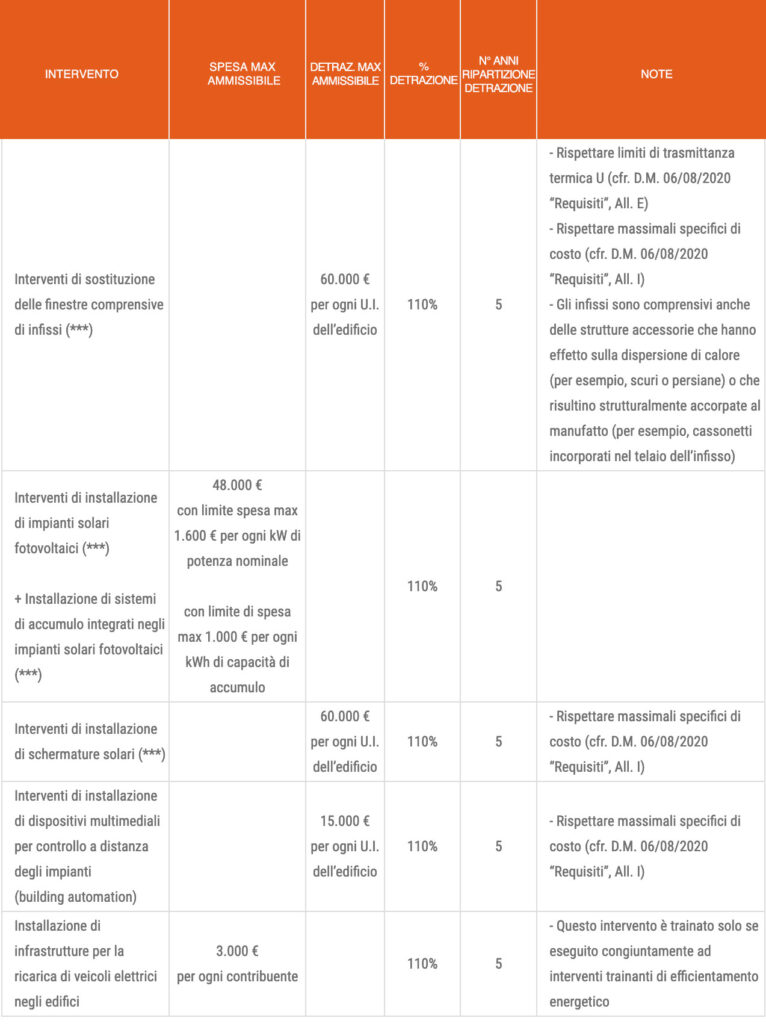

Con l’applicazione di uno o più interventi trainanti di tab. 1, il Decreto Rilancio definisce poi una serie di altri interventi di efficientamento energetico, cosiddetti trainati, che, se eseguiti congiuntamente a quelli principali, possono beneficiare a loro volta del Superbonus 110%. Nel caso di “Demolizione e ricostruzione” quelli che sicuramente possono essere eseguiti insieme agli interventi trainanti, sono riportati in tab. 2.

Tab. 2 – Demolizione e ricostruzione: interventi trainati con l’applicazione del Superbonus 110%.

(***) L’insieme di questi interventi, insieme a quelli “trainanti” esposti in tab. 1, deve assicurare il miglioramento di almeno due classi energetiche dell’edificio.

È opportuno ricordare che, per ogni fattispecie di intervento, vale il principio secondo cui l’intervento di categoria superiore assorbe quelli di categoria inferiore ad esso collegati (criterio generale espresso nella Circolare n. 57/E del 24/02/1998, Ministero delle Finanze, anche con riferimento a spese di manutenzione ordinaria conseguenti alla realizzazione di interventi di ristrutturazione edilizia, principio riconfermato poi nella Risoluzione n. 147/E del 29 novembre 2017 dell’Agenzia delle Entrate e nella Risposta n. 455 del 7 ottobre 2020 dell’Agenzia delle Entrate). La detrazione prevista per gli interventi antisismici può quindi essere applicata, per esempio, anche alle spese di manutenzione ordinaria (tinteggiatura, intonacatura, rifacimento di pavimenti, ecc.) e straordinaria, necessarie al completamento dell’opera. Lo stesso dicasi per altre opere, per esempio rifacimento impianti elettrici, idraulici e igienico sanitari, demolizione e ricostruzione di pareti e muri interni, ecc., che è necessario prevedere per attuare compiutamente interventi di efficientamento energetico.

Ovviamente, nel caso in cui gli interventi di categoria inferiore realizzati possano essere contemplati sia nelle agevolazioni per la riqualificazione energetica o il miglioramento sismico, sia in quelle per la ristrutturazione edilizia, il contribuente può fruire, per le medesime spese, soltanto dell’uno o dell’altro beneficio.

Alcune delucidazioni sulla differenza (importante) tra spesa massima ammissibile e detrazione massima ammissibile.

Spesa massima

Quando parliamo di spesa massima ci riferiamo direttamente al tetto massimo di investimento sostenuto dal committente, sulla base del quale calcolare la detrazione massima.

Esempio: vogliamo beneficiare del Superbonus 110% per interventi di isolamento termico delle strutture opache per un edificio di 6 unità immobiliari. A quanto ammonta la spesa massima e quale detrazione potrà raggiungere il condominio saturando la spesa massima?

Per un edificio di 6 unità immobiliari, la spesa massima sarà pari a:

40.000 € x 6 = 240.000 €

Ammettendo di saturare l’investimento, avremo una detrazione massima all’aliquota del 110% di 240.000 € x 1,10 = 264.000 €

Detrazione massima

Quando parliamo di detrazione massima, il limite si sposta sulla cifra alla quale è già applicata l’aliquota percentuale relativa al bonus fiscale spettante.

Esempio: vogliamo eseguire un intervento di sostituzione delle finestre comprensive di infissi. La detrazione massima ammissibile è di 60.000 € per ogni U.I.. A quanto può ammontare la spesa sostenuta?

Se l’intervento rientrasse nel normale Ecobonus (art. 1, comma 345 Legge 296/2006) si avrebbe attualmente diritto ad un’aliquota di detrazione del 50%. La spesa massima ammissibile sarebbe quindi: 60.000 € / 0,50 = 120.000 €

Se l’intervento rientrasse come intervento trainato nel Superbonus 110% la spesa massima ammissibile diventerebbe: 60.000 € / 1,10 = 54.545 €

Estensione del Superbonus 110% al Sismabonus per l’acquisto di unità immobiliari antisismiche

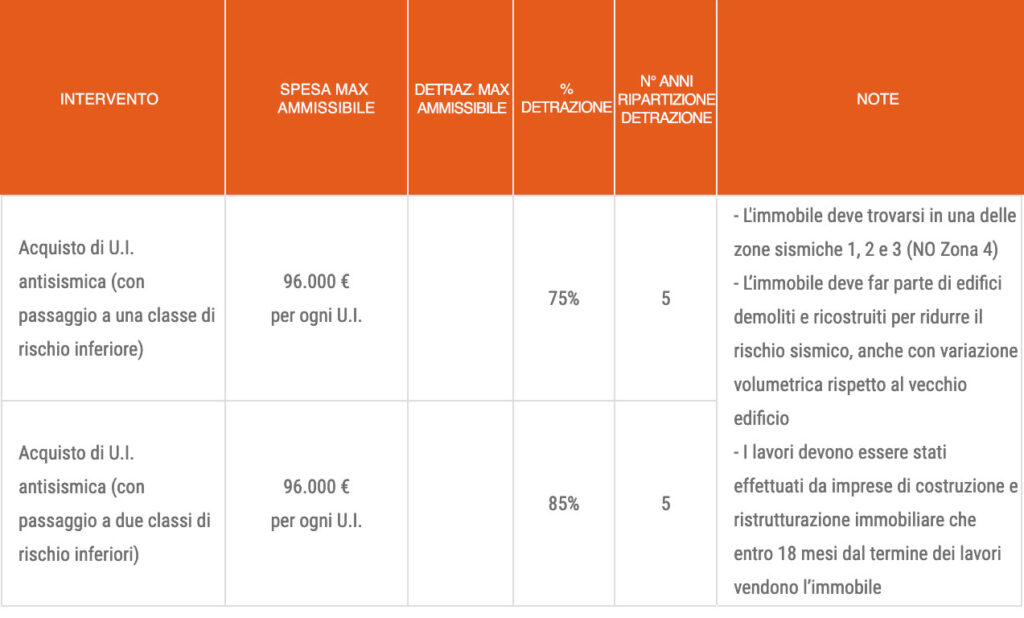

Il cosiddetto “Sismabonus acquisti”, introdotto nel 2017 limitatamente alla zona sismica 1, esteso poi dal 1 maggio 2019 anche alle zone sismiche 2, 3, consiste in una detrazione fiscale di cui può avvalersi chi compra, entro 18 mesi dal termine dei lavori, unità immobiliari da imprese che hanno provveduto alla demolizione e ricostruzione dell’edificio anche con variazione volumetrica rispetto al preesistente edificio e conseguendo la riduzione di almeno una classe di rischio sismico [tab. 3].

Per effetto di quanto disposto dall’art. 119 del Decreto Rilancio, anche tale detrazione è elevata al 110% delle spese sostenute dal 1° luglio 2020 al 31 dicembre 2021 (Risposta ad interpello n. 325 del 09/09/2020 dell’Agenzia delle Entrate).

Tab. 3 – Detrazione “base” per l’acquisto di un’unità immobiliare antisismica, derivante da demolizione e ricostruzione di edifici siti nei Comuni ricadenti in zona sismica 1, 2 e 3.

Il Superbonus 110% influisce positivamente anche sul Sismabonus acquisti portando l’ammontare della detrazione a favore dell’acquirente ad un valore pari a € 96.000 x 1,10 = € 105.600, indipendentemente dal passaggio a una o due classi di rischio inferiori.

Sconto e cessione del credito

Pur non entrando nel merito delle procedure ed adempimenti previsti, è importante evidenziare che il Decreto Rilancio, all’art. 121, introduce per tutte le fattispecie di interventi qui descritti la possibilità di optare, in luogo dell’utilizzo diretto della detrazione spettante in sede di dichiarazione dei redditi relativa all’anno di riferimento delle spese, alternativamente:

- per un contributo, sotto forma di sconto sul corrispettivo dovuto, di importo massimo non superiore al corrispettivo stesso, anticipato dal fornitore di beni e servizi relativi agli interventi agevolati (cd. sconto in fattura). Il fornitore recupera il contributo anticipato sotto forma di credito d’imposta con facoltà di successive cessioni di tale credito ad altri soggetti, ivi inclusi gli istituti di credito e gli altri intermediari finanziari;

- per la cessione di un credito d’imposta corrispondente alla detrazione spettante, ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari, con facoltà di successive cessioni.

Queste opportunità eliminano il problema, spesso determinante nel limitare l’accesso alle agevolazioni, dell’eventuale incapienza da parte del fruitore delle agevolazioni. Si rimanda al Provvedimento Prot. n. 283847/2020 del 8 agosto 2020 dell’Agenzia delle Entrate per approfondimenti sulle modalità di adesione alle opzioni dello sconto e cessione del credito, che esulano dagli scopi del presente articolo.

Termini temporali delle agevolazioni

La durata delle agevolazioni descritte è attualmente stabilita, salvo possibili future proroghe, fino al 31/12/2021, eccetto per la detrazione del 50% sulle spese di ristrutturazione edilizia con massimale di € 96.000 per U.I., attualmente in essere fino al 31/12/2020 (poi scenderebbe al 36% con massimale di € 48.000 per U.I.), ma che si ritiene molto probabile verrà mantenuta tale con proroga alla medesima scadenza delle altre.

Nell’ambito del Superbonus 110% e limitatamente al caso in cui gli interventi siano effettuati da Istituti Autonomi Case Popolari (IACP) comunque denominati, nonché dagli enti aventi le medesime finalità sociali, la detrazione del 110% può essere applicata alle spese sostenute fino al 30/06/2022.

È opportuno segnalare che, in base alle informazioni ad oggi disponibili, sono già in discussione a livello governativo proposte per prorogare il Superbonus fino al 2023 o 2024.

Conclusioni

Il nuovo quadro legislativo configuratosi a seguito dei decreti di recente emanazione (Decreto Semplificazioni, Decreto Rilancio e relativi provvedimenti attuativi) rende particolarmente appetibile progettare e realizzare interventi di ristrutturazione edilizia degli edifici tramite “Demolizione e ricostruzione”, potendo contare su agevolazioni fiscali significative (Superbonus 110% in primis) e potenzialmente fruibili da tutti grazie all’introduzione dello sconto o cessione del credito.

La demolizione e ricostruzione rappresenta il migliore strumento per rinnovare concretamente il patrimonio edilizio aumentando nel contempo la sicurezza, la qualità del costruito, il comfort abitativo e riducendo il fabbisogno energetico. Essa è oggi vantaggiosa sia per motivi tecnici che economici:

- permette di realizzare edifici dotati della massima sicurezza sismica, della massima efficienza energetica e di livelli di comfort che è certamente impossibile ottenere con interventi parziali di miglioramento sismico o efficientamento energetico;

- il pacchetto di agevolazioni fiscali oggi disponibili rende tali interventi economicamente sostenibili e convenienti anche rispetto ad interventi parziali.

Fornaci Laterizi Danesi, per quanto di sua competenza, offre il proprio supporto tecnico per individuare le migliori soluzioni costruttive per le strutture opache verticali dell’involucro edilizio.

Si ringrazia il Consorzio Poroton Italia e gli Ing. Lorenzo Bari e Ing. Flavio Mosele.